要闻分享| 关注中国| 逆耳忠言| 不平则鸣| 情感天空| 健康生活| 流行时尚| 保险理财| 讽刺幽默| IT与游戏| 信息交流| 华发移民| 华发工作| 摄影美图

社会聚焦| 旅游天地| 娱乐八卦| 音乐视频| 校友互动| 网络社区| 房屋安家| 教育培训| 中医瑰宝| 专栏作者| 科技文化| 华发留学| 华发红娘| 关于本站

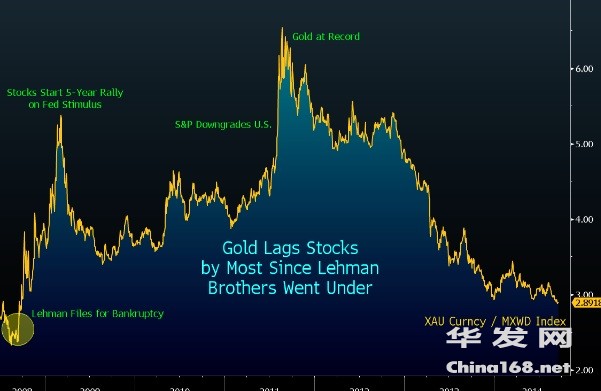

| 来源:FX168财经网 FX168讯 投资者押注欧美货币政策将背道而驰,拖累欧元/美元周四跌至近两年低位,并帮助推动美元指数至四年新高。与此同时,黄金一度逼近1200美元关口,尽管有所反弹,但包括高盛、花旗在内投行认为金价“噩梦”远未结束。周五投资者将关注美国GDP数据,若数据表现强劲,有望助美元涨势“更上一层楼”。 欧元/美元周四(9月25日)盘中触及2012年11月以来最低1.26955。这帮助美元指数升至四年高位85.48。有可有创出连续第11个周线涨幅。 10年期美债/德债收益率差接近15年高位,吸引投资者买入美元,因他们预期美国不久将开始加息。 欧元  (图片来源:Kshitij) 美元指数最新上扬0.15%,报85.17,很多分析师和汇市交易员预计,因美联储(FED)计划在下个月结束量化宽松计划,收益率差的扩大料将在短线给美元提供支撑,美元将继续走强。 美银美林(Bank of America Merrill Lynch)的分析师在一份评论中:“美元涨势尚无停歇的迹象。”他们预计美元兑其他主要货币将继续走强。 BK Asset Management的董事总经理Boris Schlossberg表示,欧元/美元在跌穿支撑位1.2750后,抛售加速。欧元在过去18个月中,四次在该支撑位止跌。 Schlossberg说道:“欧元的市场人气仍十分负面,因市场开始认识到美国和欧元区的货币政策前景将背道而驰。” 随着美国经济反弹,美联储可能在下月结束购债计划,并可能从明年开始上调借贷成本。与之相对照,欧洲央行(ECB)可能进一步放宽超宽松货币政策,且可能寻求通过购买国债来刺激疲弱的欧元区经济,并避免滑入通缩。 欧洲央行行长德拉基(Mario Draghi)的讲话引发市场预期,央行将采取进一步行动重振区内经济。 他在接受立陶宛商报Verslo Zinios采访时表示,欧洲央行准备在必要时动用更多非常规工具,或调整目前资产购买计划规模,以应对非常低通胀带来的风险。 德国商业银行(Commerzbank)分析师Esther Reichelt表示:“欧洲央行行长德拉基继续暗示量化宽松(QE),所以欧元/美元进一步下跌也就不足为奇了。” 经纪及支付服务提供商USForex Inc.驻旧金山的交易员Lennon Sweeting说道:“央行政策分化可能是美元升值的关键因素之一,随着欧洲试图采取更加宽松的立场并刺激当地经济,而美国看来则处于上行轨迹,这种分化只会变得更大。” 美国GDP数据能否助美元“更上一层楼”? 北京时间周五20:30,美国将发布第二季度国内生产总值(GDP)数据。美国商务部9月11日公布的数据显示,美国医疗保健支出大幅增长,表明第二季度经济增速可能较此前估值快得多。若果真如此的话,则对近期走势强劲的美元而言无疑又是一个利好消息。 接受媒体调查的经济学家的预期中值显示,美国第二季度实际GDP终值年化季率料增长4.6%,初值为上升4.2%。 根据商务部的季度服务业报告(QSS),与8月底政府所做GDP预估中的假设相比,医疗保健支出增幅大得多。有鉴于此,分析师表示,医疗保健支出可能会为第二季度GDP增长贡献至多0.3个百分点,从而使GDP环比年率增幅达到4.7%。 UniCredit Research首席美国分析师Harm Bandholz说道:“第二季度经济增速有望创下2006年初以来最佳表现。”根据此前的报告,美国第二季GDP环比年率为增长4.2%。 QSS数据公布前,因6月营建支出和贸易逆差数据均好于政府此前预估,分析师已将第二季度经济增长预估上调约0.4个百分点。 不过批发商和制造业库存略显疲软,说明库存补充不像上月GDP数据所估计的那么强劲。经济分析师因此将第二季度GDP增长环比年率估值下调0.2个百分点,至4.4%。 QSS提供综合服务业收入数据,通常是GDP修正的一个依据。 High Frequency Economics首席经济分析师Jim O'Sullivan称,较大变化还是医疗支出。 上次GDP报告中,未经通胀调整的医疗支出增长环比年率为0.8%,经通胀调整后为下滑1.4%。O'Sullivan称:“不数据显示名义增长10.6%,实际经通胀调整增长8.4%,这可能让GDP增长提高0.3个百分点左右。” 黄金:噩梦远未结束 因美国股市急跌促使投资者买入黄金避险,金价周四上扬,从稍早触及的九个月低位反弹。不过分析师称,因美元强劲和预期美国不久将加息,金价仍很脆弱。 美国股市尾盘大幅走低,受累于苹果急跌,三大股指均下跌超过1%,标普500指数跌穿关键支撑位。 现货金周五亚市早盘上扬0.4%,报1,222美元/盎司,隔夜一度触及1月2日来最低1,206.85美元/盎司。 RJO Futures的高级商品经纪Phillip Streible表示:“目前,金价只是对股市急跌作出跳膝式反应。我仍然认为,金价将跌至1,200美元之下,因预期美国不久将加息。” 高盛集团(Goldman Sachs)分析师Jeffrey Currie表示,虽然金价几乎抹掉了今年以来的所有涨幅,但是黄金最糟糕的日子尚未结束。金价几乎已经抹掉了年内一度高达16%的涨幅的多数。 Currie说道:“风险明显倾向于下行,金价的很多支撑来自于乌克兰政治局势的不确定性和中东局势,这方面的担忧已经减少。”在去年黄金创下1980年以来最大跌幅之前,Currie建议投资者卖出黄金。 在今年上半年的涨幅超过了大宗商品、股票和美国国债之后,黄金势将出现2014年以来的首次季度走低。对美国经济走强的预期侵蚀了黄金的保值需求。这一预期刺激美元上涨,标准普尔500指数本月涨至历史新高。 美联储9月17日上调了利率预期,影响了黄金的对冲需求,金价本周跌至八个月低点。对冲基金连续第五周减少黄金看涨头寸,全球交易所交易基金的黄金持仓也降至2009年以来的最低水平。 高盛分析师Damien Courvalin说道:“与长期通胀担忧相比,金价对美国近期增长动能更为敏感,对黄金的兴趣比18个月前有所降低。” 以下图表展示了黄金价格与全球股价之比跌向2008年9月份以来的最低水平。黄金和MSCI明晟全球指数之比2011年8月份涨至历史新高,当时市场担心美联储前所未见的刺激措施将引发通胀。 黄金  (图片来源:彭博) Lombard Odier Investment Managers驻伦敦全球策略师Salman Ahmed说道:“时间快进到现在,美联储仍在实施QE,经济丝毫没有高通胀的迹象,黄金不再被看作是QE的受益者。投资者开始自问,‘如果所面临的风险是通缩,那我为何要持有黄金?’”该公司管理着510亿美元的资产。 美国消费价格指数8月份环比下降0.2%,为一年多来首次下跌,自2008年以来,这个指标每月的涨幅均保持在1%以下。在欧元区,欧洲央行本月宣布计划买入证券化债券,以防范通缩风险。 Ahmed指出,尽管全球各地央行考虑通过债券购买来支撑经济增长,但是投资者现在不会重返黄金。这是因为货币政策传导渠道——即帮助QE资金渗透到经济的渠道仍没有发挥其作用,高通胀并不是一个严重的风险。 Ahmed说:“对股市而言,则是业绩增长是否将持续下去和利率何时上升的较量,美联储有充足理由关闭流动性闸门,这个理由是经济实现增长,而非通胀高企。因此,尽管股市可能出现回调,但是熊市不可能出现。” 花旗集团(Citi)周四在报告中宣布下调多数贵金属的价格预估,并预期今年四季度金价将继续承压。 花旗将2014年黄金均价预估从1300美元/盎司下调至1275美元/盎司,将2015年黄金均价预估从1365美元/盎司下调至1225美元/盎司,将2016年黄金均价预估从1380美元/盎司下调至1300美元/盎司。 花旗认为,未来三个月金价将继续受美元走强以及美联储明年升息预期的打压。该行强调,眼下金价仍在一个明显下行趋势中,此前的地缘政治风险支撑已经消散,而市场对美联储明年加息的预期不断升温也将削弱了黄金的买兴。 道明证券(TD Securities)和瑞士经纪商MKS周四均在报告中称,近期美元几乎疯狂的走势令金价承受巨大的下行压力。 MKS指出,日内亚洲开盘金价延续着糟糕的表现,收盘还曾触及1206.60美元/盎司的年内低位。不过,预期下个月初中国将迎来国庆黄金周,届时需求可能为金价提供一些支撑。 道明证券则表示:“过去几个交易日金价涨涨跌跌,尽管我们仍预计当前金价的跌势过度,未来可能逐步企稳,但要确认这个观点还需等待9月过后,这也表明在进入10月前金价反弹可能无望。” |

Powered by Discuz! X3.4

© 2001-2017 Comsenz Inc.